Prof. Dr. Dirk Heithecker, Professur für Quantitative Methoden und Corporate Finance, Hochschule Hannover und Fachreferent, Strategisches Risikomanagement, Volkswagen Bank GmbH

Die in dieser Publikation vertretenen Auffassungen geben ausschließlich die persönliche Meinung des Autors wieder.

Mitte Januar hat die Bundesanstalt für Finanzdienstleistungsaufsicht (BaFin) zwei Anhörungen zur Erhöhung von zwei Kapitalpuffern begonnen.[1] Der antizyklische Kapitalpuffer wurde bereits per Allgemeinverfügung Ende Januar von bisher 0 % auf 0,75 % ab dem 01.02. kommenden Jahres (2023) erhöht.[2] Der Kapitalpuffer für Systemrisiken soll erstmalig in Deutschland genutzt werden und sieht gemäß Anhörung einen Wert von 2,0 % auf Finanzierungen von Wohnimmobilien in Deutschland ebenfalls ab dem 01.02.2023 vor.[3] In dem vorliegenden Beitrag wird erörtert, welche Implikationen für das Risikomanagement sich aus den avisierten zusätzlichen Eigenmittelanforderungen ergeben können.

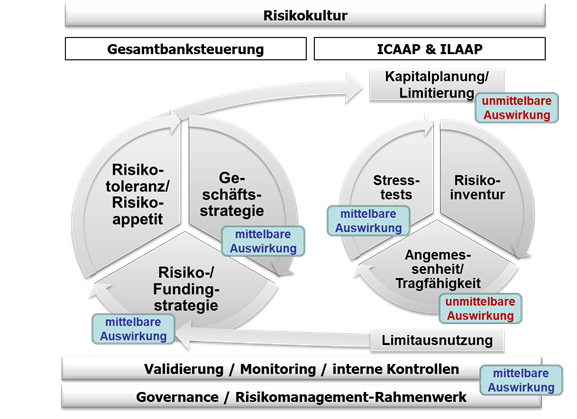

Abbildung: Elemente des ICAAP mit mittelbaren/unmittelbaren Auswirkungen der erhöhten Pufferanforderungen

Notwendige Anpassung in der Risikotragfähigkeit

Die vorgegebene Erhöhung der Kapitalanforderung betrifft vielfältig die Prozesse des ICAAP mittelbar oder unmittelbar (vgl. Abbildung). So ist ein Effekt auf die Risikotragfähigkeit (RTF) sofort ersichtlich. In der normativen Perspektive der neuen RTF[4] muss die steigende Anforderung an die Kapitalquoten ab jetzt für die Zeitpunkte ab 2023 berücksichtigt werden. Für eine adäquate Prognose des nur sektoral wirkenden Kapitalpuffers für Systemrisiken bedarf es dabei einer Planung des durch Wohnimmobilien besicherten Teils der Kreditportfolios, da die dafür vorgesehene Puffer-Quote wie die antizyklische Puffer-Quote institutsspezifisch ist und mit der Zusammensetzung des Portfolios schwankt.[5] Die Berechnung der normativen Perspektive mit den neuen Pufferquoten sollte spätestens per kommendem Quartalsstichtag vorgenommen werden. Indikativ kann bereits die Auswirkung auf der RTF per 31.12.2021 analysiert werden.[6] Sollte die normative Perspektive (Kapitalplanung) nicht quartalsweise neu berechnet werden, so ist das Ergebnis dieser indikativen Berechnung zumindest verbal im quartalsweisen Bericht zur RTF aufzunehmen. Auf das adverse Szenario haben die erhöhten Anforderungen keinen Einfluss, da Pufferanforderungen dort nicht einzubeziehen sind[7] – ebenso nicht auf die RTF-Rechnung der ökonomischen Perspektive.[8] Auch für Kreditinstitute mit einer RTF-Rechnung „alter“ Prägung („Annex-Institute“) ergeben sich keine Anpassungen, solange Kapitalpufferanforderungen nicht in den Abzug gebracht werden.[9]

Anpassung der Kapitalplanung und Überprüfung der Risikolage

Sollte das Baseline-Szenario der normativen Perspektive die neuen Quotenanforderungen nicht erfüllen, so ist eine entsprechende Kenntlichmachung in der RTF-Analyse ab Stichtag 31.03.2022 zu erwarten (z. B. durch „rote“ oder „gelbe“ Ampel). Bis zur Fertigstellung der zu überarbeitenden Kapitalplanung bedarf es weiterhin einer solchen „Kommentierung“.[10] Dabei ist davon auszugehen, dass die zusätzlichen Kapitalanforderungen zunächst über den gesamten Zeitraum einer Kapitalplanung von in der Regel fünf Jahren erhalten bleiben.[11] „Annex-Institute“ sollten ebenfalls kurzfristig die Einhaltung der Kapitalplanung überprüfen und möglicherweise hier Anpassungen vornehmen. Je nach Auswirkung der neuen Kapitalanforderungen auf freie Eigenmittel und die davon abhängige Neugeschäftsplanung muss in diesem Zuge ggf. auch die Geschäftsstrategie angepasst werden. Darüber hinaus ist die Risikolage zu überprüfen, da die Entscheidung der BaFin suggeriert, dass die Risiken insbesondere bei der Finanzierung von Wohnimmobilien gestiegen sind.[12] Mögliche Auswirkungen können durch Stresstests überprüft werden, ggf. sind bestehende Risikomessverfahren durch ein verstärktes Monitoring oder eine ad-hoc-Validierung zu überprüfen. Sollten hier erhöhte Risiken erkannt werden, so ist ggf. auch die Risikostrategie zu überarbeiten.

Fazit

Die Erhöhung bzw. Einführung des antizyklischen und systemischen Kapitalpuffers kann je nach Kapitalausstattung, Geschäftsplanung und Risikolage umfangreiche Auswirkung auf die Bestandteile des ICAAP haben. Neben der normativen Perspektive und Kapitalplanung sind ggf. die Stresstests, Validierungen der Verfahren und die Geschäfts- und Risikostrategie betroffen.

PRAXISTIPPS

- Erörtern Sie mit Ihren Spezialisten aus Meldewesen, Controlling und Risikomanagement die Auswirkungen der Neufestsetzung der Kapitalpuffer auf die Kapitalplanung.

- Sehen Sie eine möglichst frühzeitige Anpassung der Geschäftsprozesse im ersten Halbjahr 2022 vor, falls Sie die Elemente des ICAAP umfassender überarbeiten und analysieren müssen.

[3] Vgl. Heithecker (2022a): Erstanwendung des sektoralen Systemrisikopuffers in: Banken-Times SPEZIAL Kreditgeschäft & Immobilienfinanzierung April/Mai 2022.

[4] Vgl. BBk/BaFin (2018): Aufsichtliche Beurteilung bankinterner Risikotragfähigkeitskonzepte und deren prozessualer Einbindung in die Gesamtbanksteuerung („ICAAP“) – Neuausrichtung, S. 10 ff. und Friedberg/Schilling/Schneeloch (2020): Auslegung des DSGV und des BVR zum überarbeiteten aufsichtlichen RTF-Leitfaden vom 24.05.2018 in Reuse (Hrsg.): Risikotragfähigkeit, 3. Auflage, S. 115 ff.

[5] Vgl. Heithecker (2022b): Der „neue“ institutsspezifische Kapitalpuffer für systemische Risiken in: Banken-Times SPEZIAL Controlling März 2022.

[6] Aufgrund der Konsistenz zu den im Geschäftsbericht und Offenlegungsbericht genutzten Werten ist eine „echte“ rückwirkende Anpassung der RTF zum 31.12.2021 nicht sinnvoll, da die Anhörung erst nach Jahresultimo startete und diese Entwicklung nicht als wertaufhellender Prozess im Zusammenhang von § 252 (1) Nr. 4 HGB einzuordnen sein dürfte. Die RTF ist wiederum durch den Lagebericht begleitend zum Jahresabschluss aufzustellen.

[7] Vgl. BBk/BaFin (2018), a. a. O., S. 11.

[8] Vgl. BBk/BaFin (2018), a. a. O., S. 20 und Baumgarten (2020): Bisherige Sichtweise der Risikotragfähigkeit: Going Concern & Gone Concern, in: Reuse (Hrsg.): Risikotragfähigkeit, 3. Auflage, S. 504 ff. Werden die Kapitalpuffer hingegen in den Abzug gebracht, so ist die Erhöhung heute bereits aufzunehmen, da diese auf Sicht von zwölf Monaten eintritt.

[10] Dies widerspricht ausdrücklich der Vorgehensweise, dass man die neuen Kapitalanforderungen erst nach erfolgter Anpassung der Kapitalplanung in der RTF berücksichtigen muss, vgl. dazu auch DK (2022), a. a. O., S. 14. Der Autor geht davon aus, dass man im Fall von Regen auch schon nass wird, bevor man darauf reagiert hat – und der Schirm aufgespannt ist.

[11] Dabei ist zu bedenken, dass der Systemrisikopuffer in anderen EU-Ländern durchaus länger aufrechterhalten wurde, vgl. Heithecker (2022a), a. a. O. Allerdings muss nach zwei Jahren in der Regel eine Überprüfung erfolgen, vgl. Art. 133 Abs. 8 lit. b CRD V (vgl. Directive 2013/36/EU, konsolidierte Fassung).

[12] Vgl. Heithecker (2022a), a. a. O.