Prof. Dr. Svend Reuse, Mitglied des Vorstands, Kreissparkasse Düsseldorf[1]

I. Einleitende Worte

Am 26.10.2020 hat die BaFin mit dem üblichen Anschreiben[2] den offiziellen Konsultationsentwurf der MaRisk 7.0[3] veröffentlicht. Das Ende der Konsultationsfrist ist der 04.12.2020. Es ist beabsichtigt, die finalen MaRisk im ersten Quartal 2021 zu veröffentlichen[4]. Diese Ausführungen stellen die wesentlichen Änderungen der MaRisk dar, würdigen diese und geben erste Wertungen und Umsetzungsimpulse.

Der kompakt aufbereitete, Excel-basierte MaRisk Projektplan kann umgehend zum Preis von 39,- € inkl. MwSt. über info@fch-gruppe.de bezogen werden.

II. Umzusetzende EBA-Guidelines[5]

Wie so oft setzen die neuen MaRisk primär EBA-Guidelines in deutsches Recht um. Ab der Version 8.0 ist es nicht ausgeschlossen, dass reine Verweise auf neue EBA-Guidelines gesetzt werden, um diese im deutschen Recht zu verankern. Die aktuelle Konsultation jedoch setzt sich das Ziel, folgende drei Guidelines im Text der MaRisk zu implementieren:

- EBA GL 2018/06 – NPE (Non-Performing-Exposure)-Management – 31.10.2018

- EBA GL 2019/02 – Auslagerungen – 25.02.2019

- EBA GL 2019/04 – Management von IKT Risiken – 28.11.2019

Die BaFin hat verlautbart, dass sie zum 31.12.2020 mit den Anforderungen dieser drei Guidelines compliant sein will.

III. Strukturierung der Änderungen der MaRisk 7.0[6]

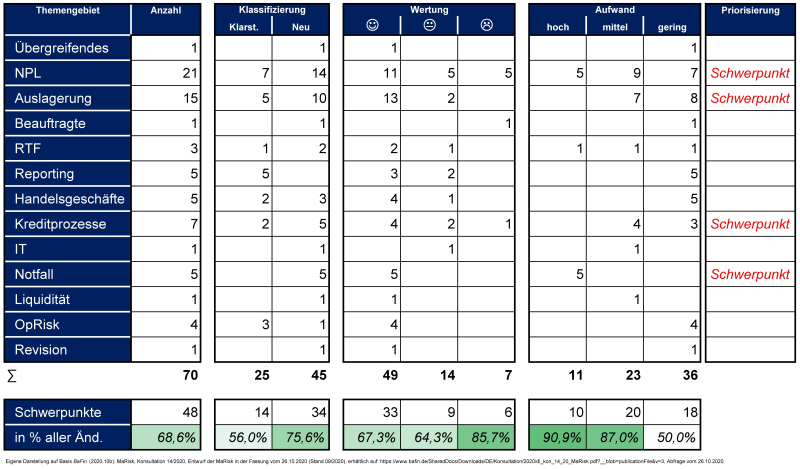

In Summe existieren 70 Stellen, an denen die MaRisk 7.0 Änderungen mit sich bringen, die aus Sicht des Autors über rein redaktionelle Dinge hinausgehen. Diese lassen sich nach verschiedenen Ausprägungen analysieren:

– Würdigung: (:-) :-| :-()

– Klassifizierung: (Neuerung/Klarstellung)

– Aufwand: (hoch/mittel/gering)

Hervorzuheben ist an erster Stelle, dass sich nur zwei Änderungen auf große und komplexe Institute beziehen, nahezu alle Anforderungen müssen folglich von der Gesamtheit der Institute umgesetzt werden. Abbildung 1 fasst die Änderungen zusammen und clustert sie nach den beschriebenen Kriterien[7].

Abbildung 1: Aufgliederung nach Themengebiet und Schwerpunktsetzung

Es wird klar ersichtlich, dass mit der Umsetzung der drei genannten EBA-Guidelines vier Schwerpunkte gesetzt sind: NPL (Non-Performing Loans), Auslagerungen, Kreditprozesse und Notfallmanagement. Mit diesen vier Themenfeldern, die im Folgenden näher analysiert werden, sind 90,9 % der mit hohem Umsetzungsaufwand versehenen Änderungen erfasst. Zudem beinhalten sie 75,6 % aller Neuerungen sowie 85,7 % der aus Sicht des Autors kritischen Aspekte. Institute sind gut beraten, sich schon in diesem Stadium mit den vier Themenblöcken zu beschäftigen.

Seminartipps

- Überblick Neue MaRisk , 09.12.2020, Zoom

- NEUE MaRisk 2021, 15.03.2021, Frankfurt/M.

- Notfallmanagement AKTUELL, 12.04.2021, Köln

- Auslagerungen im Fokus der neuen MaRisk & neuen BAIT , 15.04.2021, Köln

- Risiko-Reporting nach Neuen MaRisk, 03.05.2021, Zoom

- Salzburger Bankenaufsicht-Tage , 28.06.2021-29.06.2021, Salzburg · AUSTRIA

- Prüfung Notfallmanagement, 19.10.2021, Köln

IV. Zusammenfassung und Würdigung der wesentlichen Themenblöcke[8]

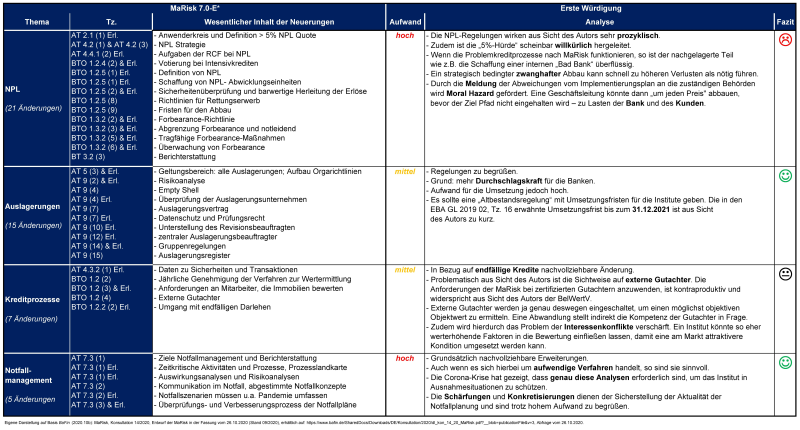

Wird der Fokus auf die vier Schwerpunktthemen gelegt, so ergibt sich Abb. 2, welche die Änderungen sowie den Umsetzungsaufwand und die Wertungen aggregiert[9]. Es ist zu erkennen, dass gerade die Aspekte Auslagerungen und Notfallmanagement positiv zu werten sind. Die vorgestellten Änderungen sind oftmals sinnvoll, pragmatisch und setzen auch aktuelle Aspekte wie die Pandemie adäquat in deutsches Aufsichtsrecht um. Neutral zu sehen ist das Thema Kreditprozesse. Einige Dinge sind nachvollziehbar, Regelungen rund um die Gutachter hingegen erscheinen praxisfremd und sollten im Rahmen der Konsultation feingeschliffen werden. Negativ zu sehen ist das Thema der NPL-Umsetzung. Durch die seitens der EBA scheinbar willkürlich gesetzte Grenze von fünf Prozent NPL-Quote, ab der eine NPL-Abwicklungseinheit vorzuhalten ist, wird eine zu schnelle Abwicklung von Kunden und damit ein krisenverschärfendes Verhalten der Banken gefördert. Letztlich ist dies in Deutschland aus Sicht des Autors nicht nötig. Hier wurden die bestehenden Regelungen der MaRisk zur Intensiv- und Problemkreditbearbeitung adäquat gelebt – das Problem einer zu hohen NPL-Quote stellt sich hier nicht.

Abbildung 2: Inhalt und Wertung der Schwerpunktthemen

Von den weiteren Themen, die in Abb. 2 nicht betrachtet werden, ist aus Sicht des Autors AT 4.4.2 (4) Erl. zu nennen: Hier wird geregelt, dass in einer eigenständigen Compliance-Einheit auch WpHG-Compliance, Geldwäschebeauftragter und Datenschutz angesiedelt sein dürfen. Dies ist positiv zu sehen. Allerdings wird der Informationssicherheitsbeauftragte hier explizit ausgenommen, obwohl er, wie die anderen Einheiten auch, erwiesenermaßen der zweiten Verteidigungslinie angehört[10]. Dies ist aus Sicht des Autors praxisfremd, da gerade in kleineren Instituten sonst eine Vertretungsregelung schwierig erscheint. Eine Bündelung in einer zentralen Einheit bei Regelung möglicher Interessenskonflikte würde dieses Problem lösen. Zumindest für kleinere und mittlere Institute sollte hier eine Öffnungsklausel geschaffen werden.

Beratungstipps

V. Fazit und Ausblick auf die Zukunft

Auch wenn die Änderungen in Summe positiv zu sehen sind (49 von 70 positiv, nur 7 von 70 negativ), besteht vor allem bei den Themen NPL und Compliance-Einheit Handlungsbedarf, der im Rahmen der Konsultation aufzuarbeiten ist. Zudem sei angemerkt, dass gerade die Bereiche NPL und Notfallmanagement mit einem hohen Umsetzungsaufwand einhergehen, der in den Instituten gestemmt werden muss.

Zur Erleichterung der Umsetzung hat der Autor im Rahmen seiner akademischen Tätigkeiten an der FOM Hochschule für Oekonomie und Management einen Projektplan entwickelt, der den Instituten helfen kann, die MaRisk hausindividuell umzusetzen[11]. Dieser kann über die FCH-Gruppe bezogen werden[12]. Da aus Sicht des Autors bis zu den finalen MaRisk keine grundsätzlichen Änderungen im Vergleich zur Konsultation zu erwarten sind, kann dieser Projektplan den Instituten einen zeitlichen Vorteil verschaffen.

Der kompakt aufbereitete, Excel-basierte MaRisk Projektplan kann umgehend zum Preis von 39,- € inkl. MwSt. über info@fch-gruppe.de bezogen werden.

Der Zeitplan für die Umsetzung der MaRisk 7.0 ist ambitioniert, muss aber vor dem Hintergrund, dass schon die nächsten EBA-Guidelines „in den Startlöchern stehen“ (EBA GL 2020/06 vom 29.05.2020 – Leitlinien für die Kreditvergabe und Überwachung), so umgesetzt werden. Es bleibt zu hoffen, dass die BaFin Umsetzungsfristen einräumt, wie es bereits im Kontext der FAQ zur Corona-Pandemie angedeutet wurde: „Darüber hinaus wird auch nach der Einführung Anfang 2021 die geübte Praxis angewendet werden, Übergangsfristen für neue Anforderungen zu gewähren, die mit Augenmaß festgelegt werden.[13]“ Dies ist aus Sicht des Autors unbedingt erforderlich.

[1] Mitglied im Fachbeirat des isf – Institute for Strategic Finance. Zudem Honorarprofessor an der FOM Hochschule für Oekonomie & Management. Kooptierter Wissenschaftler der Masaryk Universität Brünn, Tschechische Republik. Der Beitrag stellt die persönliche Meinung des Autors dar, die nicht notwendigerweise mit der des jeweiligen Arbeitgebers übereinstimmen muss. Vgl. übergreifend und umfassend Reuse, S. (2020.11): MaRisk 7.0 – Kritische Würdigung aus Sicht der Praxis und erste Umsetzungshinweise. Vortrag im Rahmen der 13. Hamburger Bankenaufsicht-Tage am 04.11.2020 in Hamburg (und virtuell).

[2] Vgl. BaFin (2020.10a): Anschreiben zur Konsultation 14/2020 – Mindestanforderungen an das Risikomanagement, 26.10.2020, erhältlich auf: https://www.bafin.de/SharedDocs/Veroeffentlichungen/DE/Konsultation/2020/kon_14_20_Konsultation_MaRisk.html;jsessionid=B7C0D010E2A035C45A72A82314F3287D.2_cid383, Abfrage vom 26.10.2020.

[3] Vgl. BaFin (2020.10b): MaRisk, Konsultation 14/2020, Entwurf der MaRisk in der Fassung vom 26.10.2020 (Stand 09/2020), erhältlich auf: https://www.bafin.de/SharedDocs/Downloads/DE/Konsultation/2020/dl_kon_14_20_MaRisk.pdf?__blob=publicationFile&v=3, Abfrage vom 26.10.2020.

[4] Vgl. BaFin (2020.10a), a.a.O. (Fn. 2).

[5] Vgl. Reuse, S. (2020.11), S. 6 und die dort angegebenen Quellen.

[6] Vgl. Reuse, S. (2020.11), S. 8 ff. und die dort angegebenen Quellen.

[7] Eigene Darstellung in Anlehnung an BaFin (2020.10b), a.a.O. (Fn. 4). Klassifizierungen und Analysen stellen die persönliche Meinung des Autors dar.

[8] Vgl. Reuse, S. (2020.11), S. 8 ff. und die dort angegebenen Quellen.

[9] Eigene Darstellung in Anlehnung an BaFin (2020.10b), a.a.O. (Fn. 4). Klassifizierungen und Würdigungen stellen die persönliche Meinung des Autors dar.

[10] Vgl. Gampe, J. (2018): Digitalisierung und Informationssicherheit im Finanz- und Versicherungswesen im Fokus aufsichtlicher Anforderungen, 01.08.2018, erhältlich auf: https://www.bafin.de/SharedDocs/Veroeffentlichungen/DE/BaFinPerspektiven/2018/bp_18-1_Beitrag_Gampe.html. Abfrage vom 12.10.2020.

[11] Erstellt auf Basis BaFin (2020.10b), a.a.O. (Fn. 4). Für etwaige Fehlinterpretationen oder Fehler in der Projektumsetzung auf Basis dieses Projektplanes wird seitens des Autors keine Haftung übernommen.

[13] BaFin (2020.10c): Covid-19-Lage: Neue Entwicklungen und wichtige Informationen der BaFin, 12.10.2020, Frage: „MaRisk-Novelle: Ist eine Verschiebung der MaRisk-Novelle zu erwarten?“, erhältlich auf: https://www.bafin.de/DE/Aufsicht/CoronaVirus/CoronaVirus_node.html, Abfrage vom 12.10.2020.